在庫がないと、いざお客様が来た時に販売できないというリスクがありますが、在庫を増やすと資金繰りのリスクがあります。どんな資金繰りリスクがあるのか事例にしましたので、お読み頂けたらと思います。

今回の内容は、メルマガ版財務講座「実践型!経営者向け財務講座 ~財務に強い経営者が見ている数字のポイント~」で過去に配信した内容を再編集して掲載しています。

メルマガの登録はこちらからお願いします。→http://mail.os7.biz/m/KhOi

このメルマガはシリーズものになっていますので、

からお読み頂くことをお勧めします。

今回は『金融機関(銀行)の融資担当者は運転資金の貸し出し可能額をこう計算します!』です。(編集前のメルマガは2015年3月11日(水)に配信されています)

この記事の目次

取引量の増加により、在庫と資金繰りはどうなるか?

在庫なしの時と、同じ形式で、在庫があった場合を考えてみましょう。

(ちなみに在庫なしで考えたケースはこちらです。参考にしてみて下さい。http://kigyo-jyuku.asia/490/bankruptcy-cause-cashless/)

今まで、売上が月150万円、仕入が月100万円の会社で、売上の入金サイトが2ヶ月、仕入の支払サイトが1ヶ月という会社を例題として使ってきましたので、引き続き同じ例題を使っていきます。

そして在庫に関しては、買ってから、売れるまで平均1ヶ月かかる会社だとします。

更に取引量が毎月2倍になるという成長著しい会社というのが今回の例題です。

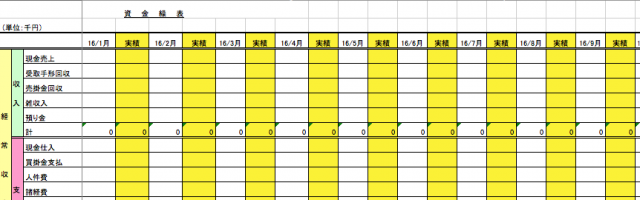

そうすると資金繰りはどう変わるかをよく比べて頂けたらと思います。

在庫がない時のシミュレーションはこちら。

→http://kigyo-jyuku.asia/490/bankruptcy-cause-cashless/

それではシミュレーションにいきましょう

1ヶ月目(1倍 取引なし)

損益:売上0万円ー仕入れ 100万円+在庫増減100万円=利益0万円

資金:入金0円ー支払0円=0円

(仕入から1ヶ月後に売れるため、売上は0円)

2ヶ月目(売上150万円)

損益:売上150万円ー仕入れ200万円+在庫増減100万円=利益50万円

資金:入金0円ー支払100万円=▲100万円

(仕入は前月の2倍で200万円)

3ヶ月目(2ヶ月目の2倍の取引)

損益:売上300万円ー仕入れ400万円+在庫増減200万円=利益100万円

資金:入金0万円ー支払200万円=▲200万円

4ヶ月目(3ヶ月目の2倍の取引)

損益:売上600万円ー仕入れ800万円+在庫増減400万円=利益200万円

資金:入金150万円-支払400万円=▲250万円

5ヶ月目(4ヶ月目の2倍)

損益:売上1,200万円ー仕入れ1,600万円+在庫増減800万円=利益400万円

資金:入金300万円ー支払800万円=▲500万円

5ヶ月累計で…

利益は750万円の優良企業で、毎月200%成長を続ける現実離れした企業となっていますが、

資金は、▲1,050万円のマイナス企業で、未回収資金も増え、在庫も増え、資金ショートするという典型的な例になります。

これが在庫が資金繰りに与える影響です。

その他の在庫によるメリット・デメリット

その他にも在庫を抱えるデメリットは、管理費(倉庫代など)や管理の為の労力(在庫表の作成)などがかかることがあげられます。

但し、在庫がなければ販売の機会損失を防ぐことができません。

在庫がなく販売できないというのは非常にもったいないことです。

適正在庫はいくらなのかは業種業態によって違うので、なんとも言えませんが、在庫を加味した資金繰りを考える必要があります。

次回は在庫まで考えた資金繰りの考え方をお伝えします。