金融機関や投資家などが財務諸表(貸借対照表や損益計算書)を見るときの代表的な指標を紹介してみました。もちろん数字からだけでは見えない部分もありますが、自社の数字が他人(他社)からどう見られているのかの参考になれば幸いです。

今回の内容は、メルマガ版財務講座「実践型!経営者向け財務講座 ~財務に強い経営者が見ている数字のポイント~」で過去に配信した内容を再編集して掲載しています。

メルマガの登録はこちらからお願いします。→http://mail.os7.biz/m/KhOi

このメルマガはシリーズものになっていますので、

からお読み頂くことをお勧めします。

今回は『企業の評価に使われる財務上の数字とは?』です。(編集前のメルマガは2015年5月20日(水)に配信されています)

貸借対照表の復習

前回まで貸借対照表とは、どこから資金を調達してきて、どこに資金を投資しているかを中心に企業の安定度を見る表だとご説明してきました。

貸借対照表はどうやってお金を調達してきたか(右側の負債と資本)、そのお金をどう運用しているか(左側の資産)を表すものだというのことはご説明させて頂きました。

→【VOL48】貸借対照表とは?BS経営のための貸借対照表の読み方の基礎

貸借対照表は左(資産)も右(負債・資本)も資金の流動性の高いものから順に並んでいるということもご説明しました。

→http://kigyo-jyuku.asia/640/zaimu-merumaga52-liquid/

そして、安定度を見る指標として、金融機関も利用している4つの指標をご説明しました。

貸借対照表の最大のポイントといえば自己資本比率です。

→【VOL50】貸借対照表で見るべき大事な数字:自己資本比率とは?

「自己資本比率」と「流動資産」

→【VOL53】企業の安定度をみるための貸借対照表の数字

「ギアリング比率」「固定長期適合率」

→【VOL54】安定企業を目指すために抑えておきたい貸借対照表の数字とは?

貸借対照表ではみることのできないポイント

貸借対照表では企業の安定度、もっと細かく言うと、どこから資金を調達してきて、どこに資金を使ったかを見れますが、その結果どのくらいお金が稼げたのかをみることは出来ません。

お金が稼げたのか=収益力となりますが、収益力がわかってはじめて企業の本当の力がわかるのではないかと思います。

なので、貸借対照表と損益計算書は一体になっているのですね。

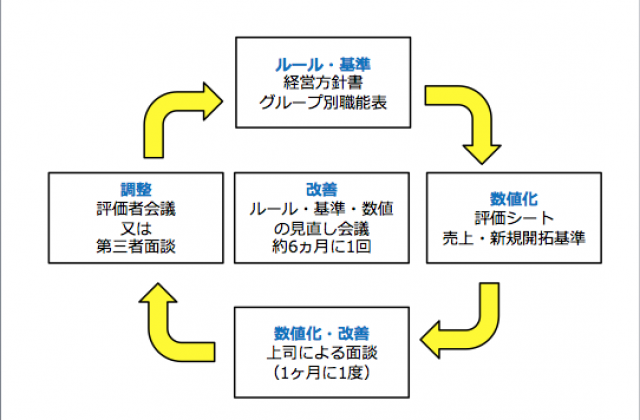

企業の活動とは

企業の活動は、「資本又は負債」という形で「資金を調達」し、「資産又は費用」という形で「資金を投資」し、「収入」という形で「資金を回収」するという活動の繰り返しです。

企業の経営活動が効率的か

その企業の経営活動が効率的に行われているのか、それとも非効率に行われているのかを知るための指標が、ROA又は総資本経常利益率だと以前お伝えしました。

→【VOL37】数字で見る経営効率の良い経営状態とは?(メルマガ版財務講座)

つまり、同じ1,000万円の利益を出すのに、10,000万円(=1億)の資金調達と運用が必要な企業と、20,000万円(=2億)の資金が必要な企業と、どちらが経営効率がよく優秀な企業かというお話です。

この総資本経常利益率は10%が理想と言われています。

(経常利益なのか、税引き後利益なのか意見が分かれるところではありますが、中小企業の税引き後利益は節税等で本来の企業の収益力を表さない場合が多いので、ここでは経常利益を使用します。)

この10%というのは投資の世界で言う利回り10%という意味と同様です。

昨今なかなか利回り10%の投資はありませんが、企業経営も投資であると考えるとやはり10%が理想となるようです。

貸借対照表と損益計算書の組み合わせで見る他の重要指標

この他に貸借対照表の数字と損益計算書の数字を組み合わせた指標としては、金融機関が使用する以下のような指標があります。

・売上高経常利益率「経常利益÷売上高」

・総資本経常利益率「経常利益÷総資産」

・債務償還年数「有利子負債(短期・長期借入金、社債等)÷償却前営業利益」

などがあります。

詳しくは金融機関の信用格付けについて書いたこちらの記事をご覧下さい。

→金融機関(銀行)の融資審査の最大のポイント、信用格付けを徹底解剖

他人(他社)が企業を評価する財務上の数字のポイントは、上記の格付けにほぼ網羅されています。

大切なのは「経常利益」と「自己資本」ということになります。

次回は、企業の財務を見るのに特に大事な重要項目をご紹介します。