これまでのメルマガでは、損益計算書(PL)、貸借対照表(BS)、キャッシュフロー計算書(CF)、資金繰り表など様々な財務諸表の見方やその活かし方を解説してきました。

事業計画・利益計画の立て方や、戦略MQ会計などは今すぐにでも来年の計画を立てるのに利用できるのではないでしょうか?

しかし、本当の意味で財務体質が強い事業を作りたいのであれば、資金会計理論を知る必要があります。

今回の内容は、メルマガ版財務講座「実践型!経営者向け財務講座 ~財務に強い経営者が見ている数字のポイント~」で配信している内容です。

メルマガの登録はこちらからお願いします。→http://mail.os7.biz/m/KhOi

このメルマガはシリーズものになっていますので、

からお読み頂くことをお勧めします。

今回は『資金会計理論を活用して事業の本当の財務体質をみましょう』です。(編集前のメルマガは2015年12月2日(水)に配信されています)

この記事の目次

資金会計理論とは?

いつの間にか資金会計理論の原点ともいえる会社を強くする「資金会計理論」―キャッシュフローがいつでも分かるという本が絶版になったのか、定価は1,550円(税抜き)にも関わらず数倍の値段で売られています。(2015年12月2日時点では7,000円が2冊、2万円を超えるのが5冊の計7冊がAmazonにあります。)

幻の書とは言いませんが、ちょっと買うのを躊躇する値段ではありますね…

本当に資金会計理論を理解したい方は買うことをお勧めしますが、正直難解です。

そこで簡単に資金会計理論を説明します。

まず、損益計算書や貸借対照表を見ても財政状態が全くわからないと思ったことはありませんか?

損益計算書上、利益が出ているのに、お金がなかったり、またはその逆だったり…

更には、納品のタイミングを変えたり、会計処理を変えたりすれば利益は同じ取引でも変わってきてしまうので、本当の経営状態がわからなくなってしまっていませんか?

損益と資金の違いが表すのが、キャッシュフロー計算書であるという説明は何度かさせていただいたことがあると思います。

→【VOL57】キャッシュフロー計算書って本当に経営に必要??

→【VOL58】キャッシュフロー計算書でわかる、絶対に知っておきたい儲かっているのに資金がなくなる3つの理由!

→【VOL59】簡単5分でわかるキャッシュフロー計算書の基礎

→【VOL60】損益は解釈、キャッシュこそ企業の真の力を表す、その理由は?

しかし、キャッシュフロー計算書にしても、資金繰り表にしても、お金の流れはわかっても、なぜそのお金が手元にあるかはわからないのが現実です。

そういう不具合を解決するのが、資金会計理論です。

資金を用途、正確に区分し、今お金がどこにいくらかあり、どこにいくら使われているのか、全てを丸裸にしてくれます。

会計方針の違いや、極端にいえば、粉飾や利益の圧縮などの不正行為すら見抜けてしまう素晴らしい指標と言えます。

手元にあるお金を全部自由に使えるわけではないのは経営している方ならわかると思いますが、実際にはあといくらお金を使うことができるかを見ることも資金会計理論ではわかります。

また、財務体質を改善する為に、どこに何をしたら良いかもわかる素晴らしい表です。

但し、少し難解で理解するのに時間はかかると思いますが…

資金会計理論を理解するための4つの分類

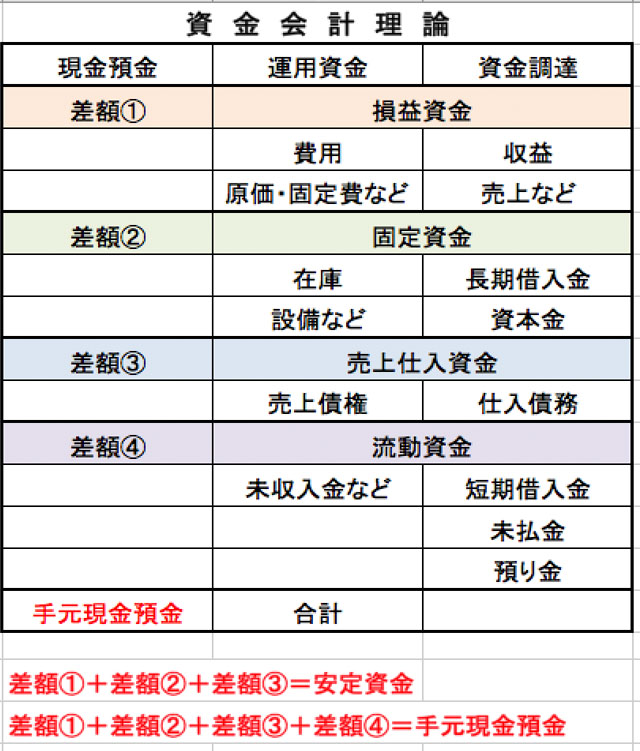

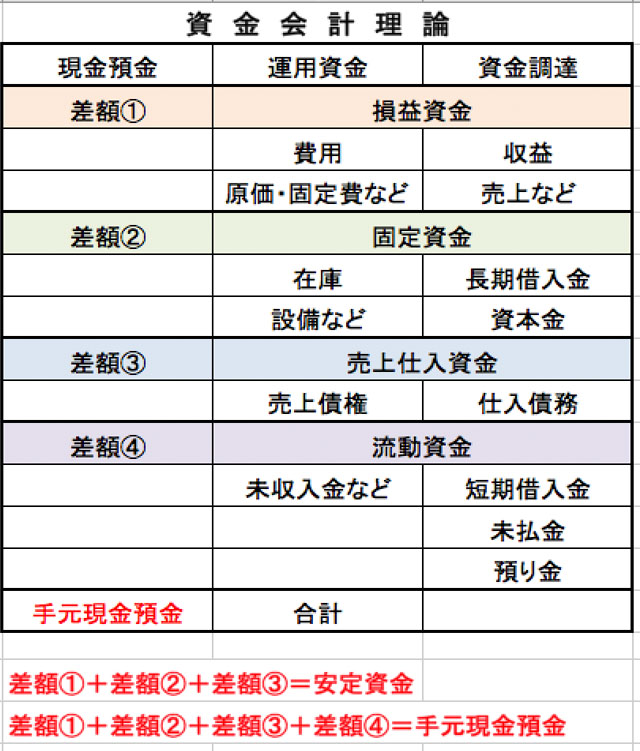

資金会計理論では、資金を用途や性格ごとに4つに分類します。

正確には、4つの分類ごとに資金運用(支出)と資金調達(収入)に分かれるので、8つということもできます。

まさにお金に色をつけるという考え方です。

手元にあるお金は、稼いだお金なのか、借りてきたお金なのか、はたまたスタッフへのお給料の支払日がきてないから残っているお金なのか、仕入業者の支払資金なのか、損益計算書や貸借対照表、キャッシュフロー計算書、資金繰り表を見てもさっぱりわからないと思います。

それを一目でわかるようにしたのが、資金会計理論といえます。

損益資金

内部留保を含め、損益を集約した資金です。

創業以来、自分で稼いだお金がここに現れ、プラスであれば儲かっている、マイナスであれば手元現金預金がプラスであろうと赤字であるといえます。

この損益資金を最大にすることが資金会計理論では最大の目標としています。

貸借対照表の自己資本とは違うので注意が必要です。

固定資金

資本金や長期借入金などの長期的な資金調達で、商品在庫や設備投資などの長期的な資金運用に使っている差額を表します。

固定資金の調達ができなくなったり、過剰な設備や在庫への投資だったりが事業がうまくいかなくなる最大の原因です。

そのバランス、調達不足や過剰投資を見極めることができます。

注意すべき点は、商品在庫は流動資産に計上されますが、資金会計理論では固定資金の資金運用として考えます。

理由は簡単で、商売をするためには一定の在庫を常に持つからです。あるときは0円、あるときは1億なんてことはありません。

機会損失を最大限に減らす為に常に一定の在庫を持っていると思います(季節変動はあるかもしれませんが、毎年同じ月の月末、つまり決算日でくらべれば、ほぼ一定のはずだからです。)

売上仕入資金

サイト勝ち、負けと言われる回収と支払の差を表します。

主に受取手形、売掛金、支払手形、裏書手形、買掛金で構成されます。

これも流動資産負債に計上されますが、実態は固定的なものです。

現金商売であれば、売上仕入資金がプラス(サイト勝ち)、同じサイトであれば、仕入れ値より安く売らなければ、サイト負けになります。

今月は現金商売、来月は30日サイト、再来月は…などとコロコロサイトが変わる事業はないはずですので、一時的なものではなく常態的な財務体質として考えなければいけません。

また、在庫も売上債権も仕入債務も、事業規模(売上)が大きくなったり、小さくなったりすれば、ある程度一定の割合で同じように縮小するという点でも、その事業の財務体質と言えます。

(売上が減れば仕入も減り、在庫も減るのが一般的なので。)

流動資金

上記3つ以外の資金の運用と調達を表します。

短期借入金や未払金、預り金、未収入金などで構成されます。

資金会計理論では、流動資金を全体資金の短期的調整=単なるつじつま合わせとみなしています。

つまり、この流動資金に達する前、損益資金+固定資金+売上仕入資金=安定資金と見ており、安定資金がマイナスの事業は倒産の潜在的な危機にある会社とみなします。

唯一、短期借入金だけは多少安定ししている性格は有しておりますが、短期借入金に頼って財務体質が成り立っている会社は金融機関が翌年は貸さないと言ったら潰れてしまうわけですから、倒産直前の危機的状況とみなされます。

スタッフへの未払金や、スタッフからの預り金などで、資金がプラスになっている事業は更に危ないですよね。

一時的な預りや未払があることで、ギリギリ事業に資金が残っているわけですから。

資金会計理論を図に表すとこうなります

差額というのは、各項目の資金調達ー資金運用の差額を表します。

編集後記

貸借対照表経営が流行っていますが、資金会計理論を理解できると貸借対照表経営の本質が理解できるようになります。

そして、貸借対照表経営より資金会計理論のほうが経営に合っていることに気づく方が多いのではないかと思います。

本当はこの会社を強くする「資金会計理論」―キャッシュフローがいつでも分かるを買って読んでいただくのが一番なのですが、大変高価な買い物になってしまいますので、まずは数回にわたってこのメルマガで解説させていただきます。

それを見ていただいてから、自分たちの経営に活かせそうと思ったらぜひ買っていただけたらと思います。

また、この資金会計理論を基にアレンジした本もたくさん出ていますので、随時紹介していけたらと思っています。

税理士

この資金会計理論に基づいた資料を作成し、説明してくれる税理士もたくさんいます。

税理士も医者と一緒で得意分野がそれぞれ違いますが、財務コンサルティングや経営相談を得意分野にしている税理士であれば資金会計理論を活用している人が多いと思いますので、聞いてみてください。

今の税理士さんがわからなければ、下記のようなサイトから無料相談を受けてみるのも一つの方法かと思います。